家づくりにかかる費用 ご存知ですか?vol.2

今回は「家づくりにかかる費用」はいくら?

前回は費用の内訳をご紹介しました。今回は更に踏み込んだ実践編です。具体的に費用の金額や計算方法を解説します。

まずは土地購入から

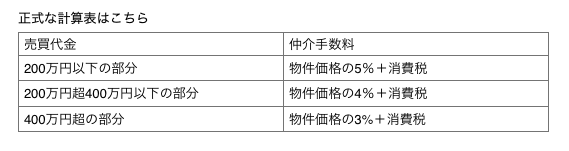

●仲介手数料

土地売買を仲介してもらう不動産業者に支払います。

不動産業者により、支払時期が異なりますので、事前に確認しておきましょう。

(契約時と引渡し時に半分ずつ、もしくはどちらかで全額など)

物件価格×3%+6万円+消費税

ほとんどの物件はこの速算式が当てはまります。

計算例:1000万円の土地を購入した場合

物件価格1000万円×3%+6万円=36万円

36万円の消費税は3.6万円なので、税込み39.6万円となります。

覚えにくい人は、だいたい物件価格の3%強が手数料とイメージしておいてください。

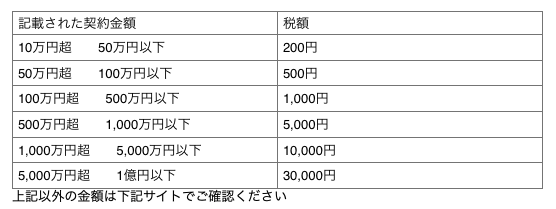

●契約印紙代

印紙代は契約する物件価格により異なりますが、下記の表にまとめましたので確認してください。

なお、現在、契約印紙代は減税措置の対象となっております。

(平成26年4月1日から令和4年3月31日までに作成される契約書)

不動産売買契約印紙代(抜粋)

国税庁HP 不動産譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置

https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7108.htm

●固定資産税精算金(正確には固定資産税都市計画税精算金)

不動産売買の際に出てくる「固定資産税精算金」について解説します。

固定資産税は不動産の所有者が負担します。不動産の所有権移転した日で、納税義務者も変わりますが、固定資産税は1月1日時点の所有者である売主が既に1年分を納税しています。

そのため、所有権移転した日を基準に固定資産税を按分し、買主が売主に支払うようにしています。これが固定資産税精算のしくみです。

この計算をするためのもうひとつの基準となる日を「起算日」といいます。起算日は1月1日と4月1日のどちらかで、西日本は4月1日が一般的です。

計算式はこうなります。

売主負担=固定資産税(1年分)÷365日×(4月1日から引渡し前日まで)

買主負担=固定資産税(1年分)÷365日×(引渡し日から3月31日まで)

計算例:固定資産税10万円 5月1日引渡(決済)の場合

売主負担=10万円÷365日×30日=8,219円

買主負担=10万円÷365日×335日=91,781円

となります。

引渡し時(決済日)に残代金に加え91,781円を売主に支払うこととなります。

更地の場合、固定資産税額は高額になるので気を付けてください。

それと、引渡し日(決済日)が1月~3月となる人は更に注意が必要です。

日割りの日数が短いため、精算額は少額でなんとなく得した気分になります。更に土地残代金と固定資産税精算金を支払ったので、土地のお金のやりとりは終わった気になってしまいます。

そんな油断したタイミングで固定資産税の納付書は届きます。

納付書は誰に届くでしょう?

そうですね。1月1日所有者なので、売主ですね。

だいたい5月くらいに「納付書が売主に届いたので、固定資産税を払ってください」と不動産業者から連絡があります。

相手のいることです。「ちょっと待ってください」とはなかなか言えませんので、

ちゃんと準備をしておきましょう。

この時の固定資産税は1年分なので、なかなかの負担です。

●土地費用のまとめ

・仲介手数料は物件価格の3%+6万円+消費税

・契約印紙代は、物件価格により5,000円・1万円・5万円のどれか(1億円以下の場合)

・固定資産税精算金は事前に計算してもらう。更地と1月~3月引渡しは特に注意。

いずれの金額も物件価格に連動し、変動しますので、その都度計算するようにしてください。

次に住宅建築費を見てみましょう

まずは、必ずかかる費用から

●必ずかかる費用

・本体工事費

・付帯工事・仮設工事費用

・建築確認申請費用

・設計現場監理費用

・電気・ガス・水道工事費(分担金含む)

・オプション費用(太陽光発電・床暖房など)

・外構工事費

・エアコン・カーテン・照明工事

上記費用は、各ハウスメーカーにより見積金額が異なります。また、家の大きさ・形・仕様により、大きく異なります。

更に見積比較も難しいところなので、見積書をもらった際に抜け漏れがないか、しっかり確認しましょう。

もし、見積りを依頼する前に、営業マンに「いくらで建ちますか?」と質問するときは、必ず「どこまで入っていますか?」と聞くようにしましょう。

チラシやHPに載っている金額は、本体工事にのみのケースが多いので注意しましょう。

・消費税

上記金額の10%です。

・・ですが

こちらも見積時によくあるトラブル。

家を建てる人は税込みのつもりで予算を営業マンに伝えていたのに、営業マンは税別だと思っていた。

てことも、しばしばあります。

消費税込みかどうかで10%も金額が変わるんです。

3000万円の場合、300万円も変わります。この差は大きすぎませんか?

予算を伝えるときには、税込みかどうかも必ず確認しておきましょう。

思い込みは怖いですよね。

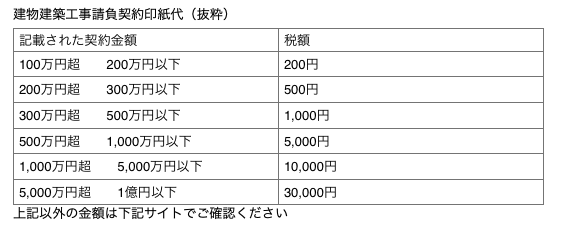

・契約印紙代

土地の売買契約と同様、建物の契約にも印紙が必要になります。目安は下記のとおりです。

なお、こちらも減税措置の対象となっております。

(平成26年4月1日から令和4年3月31日までに作成される契約書)

国税庁HP 不動産譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置

●敷地条件により必要となる費用

・上下水道引込工事費

・浄化槽設置工事費

・地盤改良工事費

・造成工事費

・小運搬費用(道が狭くて運べない)

・近隣対策費用(ガードマン費用など)

・解体工事費(古家がある場合)

これらの費用は、発生しない敷地条件であれば0円です。

ですが、必要な場合は多額の費用がかかる場合が多々あります。

各項目、何十万円で済む場合もあれば何百万円もかかる場合もあり、予算オーバーの要因となりますので、土地購入検討の際には十分注意してください。

こちらもやはり、見積りをしないとわからないんですが、物件資料や現地確認で費用発生しそうかどうか想像はできますので、気を付けたいポイントをまとめておきます。

まずは

・解体工事費(150万円~規模による)

これはわかりやすい。建物があれば必要です。月極駐車場のアスファルトの撤去なども、意外とお金がかかります。

・上下水道引込工事費(50万円~200万円)

・浄化槽設置工事費(200万円~)

こちらは、現地に行っても見た目はわかりにくいのですが、物件資料に書いてあることが多いので、資料をくまなく見るようにしましょう。不動産業者に聞かれてもいいと思います。

・造成工事費(何百万円~1千万円以上になる場合もあり)

この費用は高額になるケースが多いです。道路よりも家を建てる敷地のほうが高い場合です。家を建てるためにコンクリートの壁(擁壁)を建てて、土が崩れないようにする必要があります。

高低差があるかないか?崩れそうな石積みか?など、ひとまず見える範囲で費用がかかりそうかどうかイメージしましょう。ちょっと心配な場合は、ハウスメーカーにすぐ見てもらってください。

・小運搬費用(道が狭くて運べない)(何十万~)

・近隣対策費用(ガードマン費用など)(何十万~)

こちらは前の道が狭い場合や住宅密集地の場合に必要になります。一般的に建築の材料は大きなトラックで運んできて、レッカー車で組み立て工事を行います。

ということは、敷地の前に駐車スペースがない、途中の道が狭いなどの悪条件の敷地は、荷物を小さいトラックに乗せ換えるなどの対策のための費用が発生するのです。

車が通りにくい土地の場合は気を付けましょう。

ここまでは何となく、物件を見に行った時に想像はつきます。金額まではわかりませんが、「費用がかかるかもしれない」という目線で是非見てください。そして、必ず土地売買契約前にハウスメーカーに見積もりを取るようにしてください。

最後に

・地盤改良工事費

これが一番わからない費用です。地面の中のことですから、パッと見は全くわかりません。金額を知ろうとすると地盤調査をするしかないのです。地盤調査は名前の通り、地盤の固さを測定します。

その結果、弱ければ補強工事が必要となり、その費用は何十万円で済む場合もあれば、何百万円になる場合もあります。

大きく資金計画が変わりますので、早めに金額を知りたいところですが、ほとんどの場合は土地売買契約後の調査になります。

ある程度、費用発生する前提で予算を組んでおいてください。

今回は「土地購入の費用」「住宅建築にかかわる費用」について、詳しくお話しさせていただきました。それ以外の費用(諸費用)については、次回お話しさせていだきます。